Ich habe mir vorgenommen, ab und an auch mal einen Trade zu veröffentlichen und zu erklären, um zu zeigen, welch vielfältige Möglichkeiten es gibt, um an der Börse Geld zu verdienen. Los gehen soll es mit einem sogenannten Spread Trade mit Lebendrind-Future-Kontrakten (Live Cattle). Soeben habe ich gleichzeitig einen April 2020 Live Cattle Future-Kontrakt gekauft und einen Oktober 2020 Future-Kontrakt verkauft. Da vermutlich nur wenige Leser wissen, was das überhaupt ist und welcher Gedanke dahinter steckt, hole ich mal etwas weiter aus:

Ich habe mir vorgenommen, ab und an auch mal einen Trade zu veröffentlichen und zu erklären, um zu zeigen, welch vielfältige Möglichkeiten es gibt, um an der Börse Geld zu verdienen. Los gehen soll es mit einem sogenannten Spread Trade mit Lebendrind-Future-Kontrakten (Live Cattle). Soeben habe ich gleichzeitig einen April 2020 Live Cattle Future-Kontrakt gekauft und einen Oktober 2020 Future-Kontrakt verkauft. Da vermutlich nur wenige Leser wissen, was das überhaupt ist und welcher Gedanke dahinter steckt, hole ich mal etwas weiter aus:

Um es möglichst einfach zu halten: Future-Kontrakte – oder einfach „Futures“ – werden an unterschiedlichen Rohstoffbörsen gehandelt. Lebend-Rind beispielsweise an der Chicago Mercantile Exchange. Mit dem Kauf und Verkauf von Futures sichern Hersteller (in diesem Fall also Rinderzüchter) und Großabnehmer (in diesem Fall also etwa Steakhäuser) ihren Handel, den sie mit echten Rindviechern treiben, für einen bestimmten Zeitraum an der Börse ab. Das können Wochen, meist aber mehrere Monate sein.

Warum und wie machen sie das? Vereinfacht gesagt, fürchten die Hersteller einen Preisverfall an den Märkten, weil sie dann nicht mehr kostendeckend arbeiten können. Die Großkonsumenten wiederum haben Angst vor steigenden Preisen. Denn dann müssten sie ja permanent die Preise ihrer Steaks im Restaurant erhöhen, und die Kunden würden ausbleiben. Um sich gegen ihre jeweiligen Befürchtungen abzusichern, verkaufen – in der Regel – die Hersteller Futures, während Konsumenten – in der Regel – Futures kaufen. Das sind reine Absicherungsgeschäfte!

Fallen nämlich die Preise – warum auch immer – , dann verlieren zwar die Hersteller Geld, weil sie ihre Rinder billiger verkaufen müssen. Aber da sie an der Börse gleichzeitig mit dem Verkauf von Futures auf fallende Kurse (Preise) gesetzt haben, gewinnen sie Geld mit diesem Absicherungstrade und können ihre Verluste ausgleichen. Und umgekehrt die Großabnehmer: sollten die Preise für Rindfleisch steigen, dann können sie diese Preissteigerung ausgleichen durch den Gewinn, den sie an der Terminbörse in Chicago mit dem Kauf von Futures gemacht haben. Clever, oder?

So, und ich? Weder züchte ich Rinder, noch futtere ich jeden Tag Dutzende Steaks. Mir geht es – im Gegensatz zu den Profis – nicht um ein Absicherungsgeschäft, sondern um eine Spekulation. Ich bin also einer dieser bösen Spekulanten! Und dafür mache ich mir die Statistik zunutze. Ich weiß durch die Lektüre eines entsprechenden Fachdienstes, dass sich die Preise verschiedener Lebendvieh-Kontrakte in einem bestimmten Verhältnis zueinander verhalten.

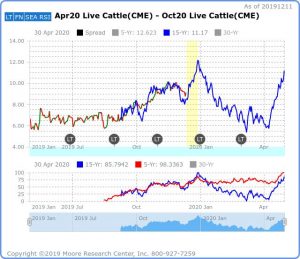

Es geht um den April 2020-Kontrakt und den Oktober 2020-Kontrakt. Die Statistik der letzten Jahre besagt Folgendes: die Preisdifferenz (= der Spread) zwischen dem April-Future und dem Oktober-Future wird zwischen dem 12. und 28. Dezember zunehmen. Dies war zumindest 14 mal so in den letzten 15 Jahren – also eine Wahrscheinlichkeit von 93 Prozent. Der durchschnittliche Gewinn lag dabei bei 476 Dollar. (In den letzten 30 Jahren war es in 80 Prozent der Fälle so; Durchschnittsgewinn 371 Dollar). Und das ist es ja, was man als Börsenhändler sucht: einen „Edge“, einen statistischen Vorteil. Den habe ich hier eindeutig. Natürlich habe ich keine Garantie, dass es so läuft, aber eine sehr hohe Wahrscheinlichkeit. Mein Risiko ist die eingesetzte Margin (eine von mir zu hinterlegende Sicherheitsleistung – der entsprechende Betrag wird auf meinem Brokerkonto geblockt, bis der Trade geschlossen wird), in diesem Fall 1.800 Dollar.

Schauen wir also mal! Ich habe jedenfalls eben für 126,08 Dollar einen April-Kontrakt gekauft und für 116,42 Dollar einen Oktober-Kontrakt verkauft. Also ein Spread von 10,34 Dollar. Bis zum 28.12. halte ich die Position (siehe den gelb markierten Bereich im Chart)…

Schauen wir also mal! Ich habe jedenfalls eben für 126,08 Dollar einen April-Kontrakt gekauft und für 116,42 Dollar einen Oktober-Kontrakt verkauft. Also ein Spread von 10,34 Dollar. Bis zum 28.12. halte ich die Position (siehe den gelb markierten Bereich im Chart)…